Перезагрузка рынка страхования жизни

Перезагрузка рынка страхования жизни

Чубарь Иван Иванович

Директор по стратегическому анализу ООО СК «Росгосстрах Жизнь»

|

Каковы основные тренды развития страхования жизни в России? В чем причины и возможные последствия падения инвестиционного страхования жизни (ИСЖ)? Как клиенты страховщиков жизни реагируют на низкие доходности по ИСЖ и другим финансовым продуктам? Почему накопительное страхование жизни (НСЖ) пока не стало привлекательным для молодых инвесторов? Обосновано ли резкое ужесточение регулирования в страховании жизни и как будет меняться законодательство в дальнейшем? Ответы на эти и другие вопросы – в аналитическом материале компании «Росгосстрах Жизнь».

Каковы основные тренды развития страхования жизни в России? В чем причины и возможные последствия падения инвестиционного страхования жизни (ИСЖ)? Как клиенты страховщиков жизни реагируют на низкие доходности по ИСЖ и другим финансовым продуктам? Почему накопительное страхование жизни (НСЖ) пока не стало привлекательным для молодых инвесторов? Обосновано ли резкое ужесточение регулирования в страховании жизни и как будет меняться законодательство в дальнейшем? Ответы на эти и другие вопросы – в аналитическом материале компании «Росгосстрах Жизнь».

Картина рынка страхования жизни сегодня

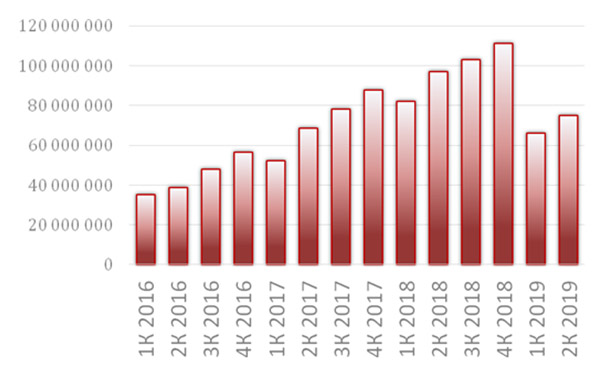

Рынок страхования жизни падает. По данным ВСС, за 1 полугодие 2019 года сборы снизились на 10% до 198,6 млрд рублей, причем по ИСЖ падение более существенное — минус 32% (92,3 млрд руб.). Рынок страхования жизни последнее время развивался в неблагоприятной экономической конъюнктуре. Регулятор был недоволен качеством продаж страхования жизни через банки, как результат появились базовый и внутренний стандарты ВСС и указания ЦБ для продаж страхования жизни. Отчеты Банка России демонстрировали, что доля жалоб по страхованию жизни выросла в 1 полугодии 2019 года с 2,9% до 4,2% (в 1 полугодии 2018 года было 933 жалобы, сейчас стало 970). Кроме того, ситуацию осложнял негативный информационный фон вокруг доходности первых завершившихся полисов ИСЖ, который теперь транслируется на все продукты ИСЖ, предлагаемые сегодня, а их уже великое множество. Все это отразилось, прежде всего, даже не на самих клиентах, а на банках — основных продавцах ИСЖ. Банкам теперь стало удобнее предлагать клиентам, например, структурные инструменты управляющих компаний, которые по своей сути — то же ИСЖ, но без страховой составляющей.

Помимо снижающихся сборов рынок страхования жизни в России сегодня характеризует еще одна особенность — преобладание полисов с единовременным взносом. Весь рынок ИСЖ и еще около 10% НСЖ — это единовременные полисы, несмотря на то, что классическое накопительное страхование обычно предусматривает регулярные платежи.

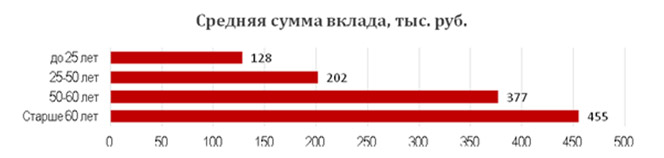

В-третьих, наш рынок отличает превалирование клиентов в возрасте старше 50 лет — то есть лиц, уже имеющих сбережения. Это не означает, что более молодое поколение полностью выпадает. Например, недавнее исследование Сбербанка показало, что наблюдается приток молодых клиентов в альтернативные депозитам инструменты. Но эти люди интересуются либо НСЖ с регулярными взносами, либо приобретают облигации и акции, где порог входа очень низкий.

Диаграмма 1. Приток премий по ИСЖ, руб.

Источник: Росгосстрах Жизнь

Доходы и накопления россиян

Россияне, в целом, не богатеют, динамика реальных доходов (то есть с поправкой на инфляцию) — отрицательная. За последние 5 лет доходы сократились на 8,3% к уровню 2013 года. Сокращение было заметно каждый год, за исключением 2018 года, но все равно в 1 полугодии 2019 года падение к 1 полугодию 2018 составило 1,2%. По итогам 2019 года, по прогнозам Минэкономразвития, ожидался рост доходов на уровне 0,8%, но недавно Министерство понизило его до 0,1%, оставив прогноз на 2020 и 2021 годы на прежнем уровне. Норма сбережений (доля доходов, направляемых на увеличение сбережений) в России падает 3 года подряд. В 2018 году норма сбережений составила всего 3,7%, и в 1 полугодии 2019 года она сохранялась на том же уровне. Абсолютный размер доходов также низкий: в 2018 году 91% населения России имели доход ниже 25 тыс. руб. (в отечественной социологии такой уровень доходов соответствует понятиям «крайняя нищета» и «бедность»). Сложно представить, что такие люди всерьез заинтересуются инвестированием. Еще 7,3% россиян имеют доход от 25 до 50 тыс. руб. Таким образом, людей с доходом выше 50 тыс. руб., которые являются или могут стать потенциальными инвесторами, в нашей стране менее 2%.

Диаграмма 2. Прирост депозитов населения за январь-август 2019 г, %

Источник: Банк России

Есть проблема отсутствия сбережений: по результатам опроса Левада центра, 2/3 российских семей не имеют никаких накоплений (цифра стабильна с 2012 года). Средний размер сбережений составил 140–219 тыс. руб. Половина российских семей с накоплениями располагают сбережениями меньше 56,5 тыс. руб. По данным совместного исследования «Росгосстрах Жизнь» и «Открытие» в сентябре 2019 г., откладывают хоть какие-то деньги только 41% россиян, из них 58% делают это с зарплаты или бонусов.

Структура сбережений россиян низко диверсифицирована. В России по-прежнему наблюдается высокая доля наличных денег и депозитов в структуре сбережений, по сравнению со странами ОЭСР.

Таблица 1. Структура сбережений россиян

|

На 01.03.19

|

в млрд руб

|

Доля

|

|

|

Вклады в рублях

|

21 793

|

46,8%

|

→80%

|

|

Вклады в валюте

|

6 061

|

13,0%

|

|

Наличные рубли

|

6 071

|

13,0%

|

|

Наличная валюта

|

3 250

|

7,0%

|

|

Ценные бумаги

|

5 021

|

10,8%

|

|

|

Деньги в НПФ

|

2 667

|

5,7%

|

|

|

Деньги в ПИФ

|

755

|

1,6%

|

|

|

Деньги в страхование жизни

|

928

|

2,0%

|

|

|

ИТОГО:

|

46 546

|

100%

|

|

Источник: Росгосстрах Жизнь

НСЖ, ИСЖ и регулярность взносов

Сегмент НСЖ, особенно с регулярными взносами, сегодня продолжает расти на фоне падающего ИСЖ. Для страховщиков это означает перемещение фокуса с борьбы за уже сформированные накопления на конкуренцию за долю в текущих доходах.

Резервы страховщиков жизни по инвестиционному страхованию сейчас составляют примерно 3% от объема депозитов физических лиц (800-900 миллиардов из 28 триллионов рублей). А если посмотреть, какую долю регулярные отчисления в НСЖ составляют от текущих доходов населения, то это не более 0,1%. И если мы говорим, что в ИСЖ еще огромный потенциал роста, то в НСЖ с 0,1% — это тот самый «голубой океан».

Самая важная характеристика НСЖ — это именно рассроченные взносы.

Диаграмма 3. Возрастной состав клиентов банков

Источник: Росгосстрах Жизнь

Из преобладания продуктов с единовременным взносом вытекает три проблемы. Во-первых, рынок единовременных взносов — это почва для меньшей удовлетворенности клиента. Каждый платеж — это осознанное решение клиента продолжить договор, а для компании — это возможность «допродажи» продукта. Сейчас при единовременных взносах гораздо больше вероятность, что клиент окажется разочарован работой программы спустя 5 или 10 лет.

Во-вторых, финансовых преимуществ у решений с единовременными взносами меньше. Регулярные взносы дают возможность ежегодно получать налоговый вычет, что повышает клиентскую ценность. И нагрузка на клиента в виде комиссии продавца, если ее распределить на все взносы, становится очень конкурентной.

В-третьих, продукты с единовременными взносами потенциально интересны только той категории населения, у которой есть сбережения. Ранее уже упоминалось, что, по оценке экономистов, доля таких людей в России не растет. Кроме того, это, по большей части, возрастная аудитория клиентов.

В действительности, НСЖ — это как раз отличный продукт с регулярными взносами, который дает клиентам необходимую гибкость, с точки зрения выбора и формирования под себя страховых покрытий, включая риски смерти, инвалидности, травмы, временной нетрудоспособности от несчастного случая или по любой причине, диагностирования критического заболевания. Выплата может быть произведена единовременно или аннуитетно, может быть в виде освобождения от уплаты очередных взносов, а может быть вообще не выплата, а натуральное возмещение — страховщики все чаще дают реальный сервис, лечат, реабилитируют. Но у НСЖ есть и недостаток. Это невозможность для клиента выбрать инвестиционное наполнение. Поэтому НСЖ, с его широкими защитными возможностями, но консервативной инвестиционной политикой, остается недостаточно «модным» для молодого поколения.

ИСЖ, напротив, является продуктом, который позволяет привязать доходность к динамике фондового рынка, к динамике базовых активов. А ведь в долгосрочной перспективе единственное, что стабильно переигрывает инфляцию, это фондовый рынок.

«Страйк» от «Росгосстрах Жизнь»

Таким образом, мы видим хорошие перспективы у продуктов ИСЖ с регулярными взносами. И именно такая инновация от «Росгосстрах Жизнь» появилась в банке «Открытие» этой осенью.

Во-первых, новый продукт — это не НСЖ, а инвестиции, но в очень удобной и простой форме. Такое инвестиционное решение доступно широкому кругу людей, в нем низкий порог входа, то есть имея совсем небольшую сумму можно попробовать заработать на фондовом рынке. При этом не нужно открывать брокерский счет, читать аналитические отчеты мировых инвестиционных банков и выбирать перспективные акции, сбережения будут под управлением профессиональных управляющих.

Во-вторых, этот продукт помогает копить, что очень актуально для клиентской группы, имеющих доход, но пока не имеющих сбережений. Регулярные взносы отлично формируют финансовую дисциплину.

В-третьих, продукт позволяет максимизировать доход. Благодаря этому, ИСЖ с регулярными взносами — это не только продукт для комфортного знакомства начинающего инвестора с фондовым рынком, но и хороший инструмент диверсификации портфеля для уже опытного инвестора.

В-четвертых, в случае рассроченных взносов можно более оптимально использовать право на социальный налоговый вычет, получая ежегодно 135 от суммы взноса до 120 тыс. рублей.

В-пятых, помимо инвестиционного наполнения клиент получает и страховую защиту для себя и близких.

Инновация «Страйк» уже продается через отделения банка «Открытие» (кроме того, клиент при его покупке получает еще и повышенную ставку по депозиту). Продукт объединяет лучшее из двух этих миров — ИСЖ и НСЖ.