ОСАО «Ингосстрах» проанализировало ситуацию в розничном сегменте российского страхового рынка. В аналитической статье специально для портала «Страхование сегодня» рассказывается о динамике кризисных явлений в рознице и возможных путях выхода из кризиса.

ОСАО «Ингосстрах» проанализировало ситуацию в розничном сегменте российского страхового рынка. В аналитической статье специально для портала «Страхование сегодня» рассказывается о динамике кризисных явлений в рознице и возможных путях выхода из кризиса.

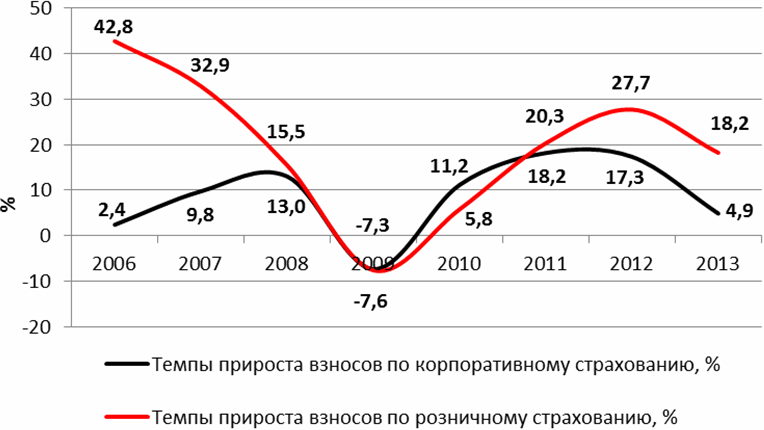

Сегодня мы подводим итоги достаточно большого этапа развития российской страховой розницы. При этом за последний год мы не увидели ни одного положительного изменения. Уже в июле 2013 года можно было говорить, что розничный рынок пребывает в глубоком кризисе (снижение темпов роста розницы показано на Диаграмме 1). И сегодня, спустя год, к сожалению, приходится констатировать, что этот кризис только обостряется.

Диаграмма 1. Динамика взносов по розничному и корпоративному страхованию

Источник: «Эксперт РА»

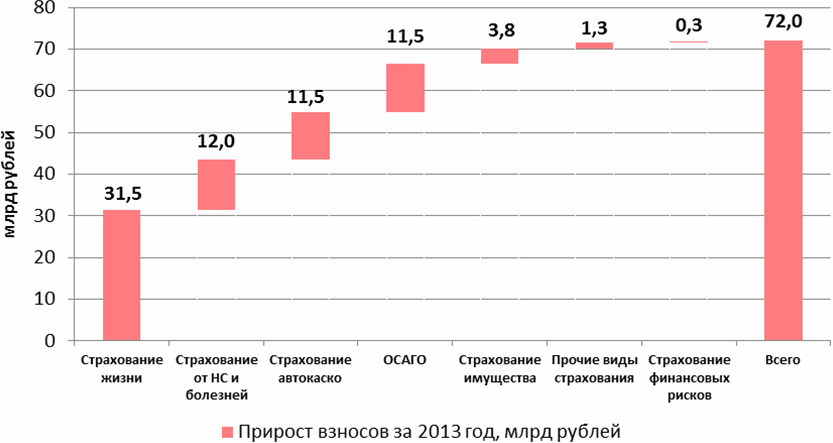

Основу розничного рынка по-прежнему составляет автострахование и страхование имущества. Отмечается также тенденция роста страхования жизни, продаваемого через банки (см. Диаграмму 2), однако включать его на равных в число основных розничных видов пока преждевременно в силу специфики организации его продаж.

Диаграмма 2. Прирост банкострахования в Россси

Источник: «Эксперт РА»

Я считаю, что банкострахования в России, по большому счету, еще нет. То страхование жизни, которое продают банки сейчас, – это не страхование, потому что нельзя называть страхованием продукт, по которому комиссия составляет 90 %, а выплаты – 0,5 %. Точнее сказать, средний уровень выплат по страхованию жизни составлял в 2013 году 13 %, но этот средний показатель обеспечили те компании, у которых уровень выплат доходил до 40 %, в то время как у ряда лидеров этого рынка он составлял 0,5-1 %. В общем, фактически, это не страхование, а схема, которая развивалась по вполне понятным причинам – раз в классическом розничном страховании кризис, то страховщикам приходится искать какие-то пути, чтобы каким-то образом компенсировать свою убыточность.

Для того чтобы показать глубину кризиса, введем вспомогательный показатель (назовем его «условная убыточность»): отношение средней выплаты к средней премии за период. В таком виде страхования, как автокаско, где аварийность достаточно стабильно имеет показатель в районе 100%, этот показатель более-менее четко характеризует финансовый результат страховых операций, и его можно использовать вместо показателя фактической убыточности, которая считается иначе.

Мы сравнили статистические данные ЦБ из формы 1-с по каско по страховым компаниям первой двадцатки (Таблица 1).

Таблица 1. Результат страховых операций по каско по топ-20 российских компаний

|

№ п/п

|

Peг. №

|

Наименование организации

|

Город

|

Ср. премия, 1 кв. 2014, тыс. руб.

|

Ср. выплата, I кв. 2014, тыс. руб.

|

Условная убыточность |

| |

|

Итого по РФ: |

|

42,2 |

54,5 |

129% |

| 1 |

928 |

ИНГОССТРАХ |

Москва |

52,4 |

45,5 |

87% |

| 2 |

977 |

РОСГОССТРАХ |

Люберцы |

40,7 |

60,1 |

148% |

| 3 |

1209 |

РЕСО-ГАРАНТИЯ |

Москва |

53,7 |

50,1 |

93% |

| 4 |

1307 |

СОГЛАСИЕ |

Москва |

40,5 |

53,9 |

133% |

| 5 |

2239 |

АЛЬФАСТРАХОВАНИЕ |

Москва |

57,7 |

67,1 |

116% |

| 6 |

621 |

ВСК |

Москва |

48,2 |

58,3 |

121% |

| 7 |

1284 |

ГРУППА РЕНЕССАНС СТРАХОВАНИЕ |

Москва |

50,0 |

63,9 |

128% |

| 8 |

290 |

АЛЬЯНС |

Москва |

49,4 |

68,7 |

139% |

| 9 |

1208 |

СОГАЗ |

Москва |

60,7 |

64,4 |

106% |

| 10 |

461 |

СГ МСК |

Москва |

42,7 |

50,3 |

118% |

| 11 |

983 |

УРАЛСИБ |

Москва |

39,3 |

48,7 |

124% |

| 12 |

1864 |

ТРАНСНЕФТЬ |

Москва |

353,9 |

60,7 |

17% |

| 13 |

177 |

ЭРГО РУСЬ |

Санкт-Петербург |

53,9 |

73,3 |

136% |

| 14 |

3301 |

КОМПАНЬОН |

Самара |

46,6 |

59,2 |

127% |

| 15 |

1820 |

ГУТА-СТРАХОВАНИЕ |

Москва |

45,5 |

65,8 |

145% |

| 16 |

1427 |

МАКС |

Москва |

43,2 |

44,5 |

103% |

| 17 |

1834 |

ЭНЕРГОГАРАНТ |

Москва |

45,4 |

52,2 |

115% |

| 18 |

1083 |

ЦЮРИХ |

Москва |

35,9 |

61,6 |

172% |

| 19 |

3398 |

ВТБ СТРАХОВАНИЕ |

Москва |

54,0 |

70,2 |

130% |

| 20 |

2346 |

ОБЪЕДИНЕННАЯ СК |

Самара |

41,1 |

44,3 |

108% |

| 21 |

3211 |

ЮГОРИЯ |

Ханты-Мансийск |

39,5 |

46,7 |

118% |

|

Источник: «Ингосстрах» по данным Банка России

Как видим, ситуация по первой двадцатке страховщиков – просто катастрофическая. То, что сейчас происходят с крупными иностранными компаниями в России, не означает, что у российских компаний результат намного лучше. Просто иностранцы наиболее честны в своих действиях: если бизнес неэффективный, то его сворачивают. И российским компаниям тоже придется делать соответствующие выводы.

При убыточности до 100 % за счет инвестиционного дохода страховщик еще как-то может компенсировать свои убытки, а вот при показателе более 100 % он их уже не перекроет. Тем более, что возможности получения инвестиционного дохода в России сейчас снизились по сравнению даже с недавним временем. Число инвестиционных инструментов у страховщиков законодательно ограничено, мы должны соблюдать правила инвестирования, установленные Центробанком. Фактически это приводит к тому, что деньги лежат на банковских депозитах, все инвестирование сводится к получению минимального процентного дохода.

Сам по себе рост выплат, который мы видим по статистике – это не отрицательная тенденция, ведь страхование как услуга и заключается в урегулировании убытков. Мы – страховщики продаем именно урегулирование убытков, а не что-то иное. Но, к сожалению, в данном случае рост выплат происходит под давлением судов.

В судебных решениях мы видим массу перегибов, неадекватные решения уже буквально поставлены на поток. Например, недавно мы в «Ингосстрахе» рассматривали материалы такого дела: машина коммунальных служб в рамках своей производственной деятельности разбрасывала песок, отлетевший камень попал в проезжающий в соседнем ряду автомобиль и повредил его окраску. Хозяйка машины подала в суд. Автомобиль коммунальной службы был застрахован по ОСАГО – ведь по нашим дорогам нельзя ездить без ОСАГО. И судья не нашел лучшего выхода, чем присудить за это выплату страховой компании по ОСАГО. Какая связь между ОСАГО (страхованием на случай вреда, причиненного при управлении автомобилем) и этим вылетевшим с песком камнем? Закон об ОСАГО придумывался совсем не для этого, но используется сейчас почему-то и для этого.

И таких случаев масса. Суды регулярно присуждают выплаты по ДТП с пьяным водителем по каско (а в отличие от ОСАГО, где закон предписывает сделать выплату потерпевшему с последующим регрессом к виновнику, в каско мы не должны возмещать такой ущерб вообще, это противоречит законодательству). Фактически получается, что мы должны платить просто за все – неважно, что произошло, были ли оставлены в машине ключи, документы, ушел ли водитель, оставив машину открытой... Судебная ситуация привела к тому, что зачастую страховая компания, независимо от реального содержания договора страхования, стремится заплатить клиенту оптимальную сумму до суда, чтобы только его избежать.

О том, как росла убыточность по ОСАГО, говорилось и писалось уже очень много. Но и в каско на самом деле происходило примерно то же самое, но до определенного момента это было не так заметно. А в 2013 году страховщики каско впервые попали в ножницы опережающего роста стоимости запчастей. Понятно, что цены на запчасти росли всегда, но это не очень сильно сказывалось на результатах страхования до тех пор, пока росла и стоимость страхуемых автомобилей. В 2013 году произошло падение продаж новых автомобилей, проводились маркетинговые акции дилеров. Все это привело к тому, что средняя цена автомобиля в портфеле страховщиков уже не росла, а стоимость запчастей продолжала увеличиваться. В 2013 году страховщики реально столкнулись с ростом убыточности за счет стоимости запчастей.

А ведь клиенты по каско – это, по сути, целевая аудитория большинства страховщиков. Это состоятельные люди, которым можно предложить еще какие-то услуги – страхование имущества, жизни и пр. Страховая компания будет в любом случае стремиться с ними работать, а значит, каким-то образом должна будет формировать портфель каско.

Мы видим, что кризис автострахования не закончился, он развивается. Более того, в случае, если решение вопроса с повышением тарифа по ОСАГО снова отложат из политических соображений, это будет иметь крайне негативные последствия для рынка.

К числу позитивных изменений я отношу тот факт, что акционеры ведущих компаний наконец-то задумались о прибыльности, а просто рост объемов собираемой премии их уже не интересует. К сожалению, за счет чего они будут повышать рентабельность, пока предсказать сложно, поскольку глобально на рынке для этого до сих пор ничего не сделано – досудебного урегулирования нет, омбудсмен не появился, методика расчета ущерба по ОСАГО не внедрена, политика судов не меняется.

Для повышения прибыльности страховые компании могут выбрать различные пути: совершенствование продуктового ряда, корректировка тарифной политики, изменение бизнес-процессов, оптимизация расходов. Их планирование и реализация – это профессиональная работа менеджеров компаний, от их компетентности зависит, как будет исправлена ситуация с рентабельностью.

Но самое печальное, что в борьбе за рентабельность страховые компании подзабыли про клиента. Если 10 лет назад была популярна модель роста на основе клиентоориентированности, то сейчас слово «клиентоориентированность» стало ругательным. Когда все усилия страховых компаний стали нацелены на достижение рентабельности, а клиент ушел на второй план, оказался где-то в стороне, рынок фактически сдвинулся с той правильной линии, по которой шел несколько лет. Из-за этого и доверие к страховому рынку не может расти.

Логично, что страховщики ищут какой-то выход из сложившейся ситуации, но здесь не нужно изобретать велосипед – все страны Европы, Америка в разное время проходили примерно то же, что сейчас проходим мы. Мы будем развиваться так же, как они, и неизбежно придем к продажам классических видов страхования, в том числе страхования имущества физических лиц. Причем уже в ближайшей перспективе нас, скорее всего, ждет слияние добровольного страхования с обязательным, поскольку Минфин и ЦБ уже подталкивают страховщиков в этом направлении.

Очень хотелось бы, чтобы инициативы Правительства по введению вмененного страхования имущества граждан все-таки были реализованы. К сожалению, процесс здесь идет недостаточно быстрыми темпами и очень тяжело. Объем работы, который нужно проделать для реализации этих инициатив, достаточно велик . Но потенциал здесь огромный, поскольку уровень проникновения страхования имущества у нас крайне мал. Ситуации в Крымске, на Дальнем Востоке и пр. показали, что в стране застраховано не более 5 % имущества. А ведь страхование имущества физических лиц – это продукт не просто перспективный для страховщиков, но и действительно нужный страхователю. Это уже не то, что ему навязали в банке, а реально ценная страховая защита. И в этом плане страховщики возлагаются большие надежды на вмененное страхование, на те стимулы, которые готово дать государство. Условие «застрахованы – можете получать государственную помощь, не застрахованы – помощи не будет» позволит надеяться на постепенный рост проникновения этого вида страхования. Правда, взрывного роста здесь ожидать не стоит. Принципы действия вмененного страхования дойдут до людей не сразу, поскольку страхование пока что не входит в число их первоочередных интересов. Однако, если представить себе деревенские поселения, где все происходит на глазах у соседей, то там факты, что за сгоревший дом человек получил и деньги от страховщика, и еще государственную помощь, станут хорошо известны и послужат показательным примером. Это постепенно и позволит повысить уровень проникновения страхования.

Но до тех пор, пока таких мер не будет принято, ничего вообще не изменится, доля страхования имущества физических лиц в сборах по розничному страхованию так и останется небольшой. Сегодня в этом сегменте нет какой-то выраженной динамики, есть небольшой поступательный рост премий, но пока он позволил рынку только вернуться на докризисный уровень по абсолютным показателям, а доля страхования имущества в общем объеме розничных поступлений – не растет.

Что касается ОСАГО, я надеюсь, там ситуация кардинально поменяется с вступлением в силу нормы о безальтернативном прямом урегулировании убытков. До сих пор компании делали выплаты по ОСАГО, в основном, не своему клиенту (хотя право на прямое урегулирование и существовало, его доля составляла только около 5 %). С 1 сентября 2014 года страховые компании начнут делать выплаты только своим клиентам, и это должно привести к положительным сдвигам. Однако, есть опасения, что при той убыточности, которая сегодня существует в ОСАГО, это не улучшит отношение страховщиков к этим клиентам.

В части риска дальнейшего сокращения розничными страховщиками своего присутствия в регионах, на мой взгляд, здесь все зависит от того, как скоро будет повышен тариф по ОСАГО. Напомню, что по закону речь идет не только о введении тарифного коридора в ближайшее время, но и дополнительном росте тарифа при увеличении лимита по жизни и здоровью. При нормальном решении вопроса с тарифами, работать в регионах страховщикам ничего не помешает. Но если тариф останется на нынешнем уровне, страховые компании будут искать способы как-то увернуться от этого невыгодного для них бизнеса.

Договор ОСАГО – публичный, и селекцию клиентов здесь производить нельзя, значит, компании будут искать способы оптимизировать этот бизнес как-то иначе. Пройдут годы, прежде чем ситуация действительно наладится и страховые компании вновь повернутся лицом к клиенту.

В добровольных видах, как я надеюсь, ситуация исправится быстрее. Там страховщики, путем изменения тарифа или продукта, реально смогут что-то сделать достаточно быстро, если действительно захотят. Однако такое желание наблюдается у них не всегда, могу как пример снова привести применение франшизы в автокаско, о необходимости которой постоянно говорил «Ингосстрах». Мы давно выступаем с инициативой формирования общего подхода страховщиков к вопросу о франшизе, но пока не особо результативно. Если в Европе купить полис автокаско без франшизы невозможно, то в России таких полисов очень много. Я убежден, что рано или поздно эта ситуация должна поменяться. По крайней мере, уже сегодня по сегменту подержанных автомобилей заметно, что без франшизы их застраховать сложно. Постепенно это перейдет и на новые автомобили.

А вот когда рентабельность в автостраховании будет приемлемая, естественно, конкуренция начнет развиваться в сторону сервиса. И тогда клиентоориентированность начнет побеждать.

Определенные изменения ждут и рынок банкострахования. Уже сегодня отмечаются продажи некредитных страховых продуктов нон-лайфа (в частности, страхования имущества физических лиц), но пока это скорее единичные факты, нежели явный. Наиболее заметен рост в таком совсем специфическом сегменте продаж страхования имущества физлиц через банки, как страхование мобильных телефонов. По классическому страхованию имущества, жилья есть отдельные банковские продажи несложных коробочных продуктов. И все же пока это скорее исключение, чтобы сотрудники банка взялись продавать такой продукт, лишь единичные банки вообще выражали интерес к этим видам страхования. Но движение в эту сторону есть, поскольку банки тоже находятся в поиске дополнительного дохода и за комиссию будут готовы этим заниматься, разумеется, при наличии удобного продукта. Но комиссий под 90 % в этом виде уже не будет, поскольку убыточность по страхованию имущества известна и статистических данных для расчета эффективности по продукту достаточно.

В то же время, в сегменте кредитного страхования отмечается ряд новых тревожных трендов. Некоторые эксперты обращают внимание на нередкие факты досрочного расторжения заемщиками своих договоров страхования, что зачастую поощряется и сотрудниками банков, принимающими возвращенные суммы в зачет платежей по кредиту. К счастью, массового размаха это не приобрело, и в любом случае это дополнительный риск банка, а не страховой компании. У страховщика возврат происходит по краткосрочной шкале, он просто возвращает неиспользованную часть премии за оставшийся срок, с точки зрения финансового результата страховой компании это безразлично. А если банк готов оставаться без страхового покрытия – это его проблемы.

Гораздо опаснее другая тенденция. В сегменте автокредитов наблюдается очень показательный рост числа случаев, когда люди берут кредит в одном банке под залог автомобиля, купленного в кредит на деньги другого банка. Каждый такой автомобиль – это повышенная вероятность мошенничества по автострахованию. А доля таких автомобилей уже составляет 10-15 %. Эта тенденция нас очень беспокоит. Она показывает, что люди ищут все новые способы обогатиться через автострахование.

Все вышесказанное подтверждает, что у нас по-прежнему не хватает консолидации усилий игроков страхового рынка. Страховщики не могут договориться о единой политике даже в области продуктов и франшиз, не говоря уже о таких более сложных вещах, как тарифы, комиссии, взаимодействие с банковским сообществом и государством. Лоббистские возможности страховщиков на поверку оказываются несколько преувеличены, раз у нас ничего не получается сделать для улучшения ситуации.

На мой взгляд, основные усилия сейчас должны быть сосредоточены на консультациях с представителями Верховного Суда. Пока не изменится политика судов, существенных изменений на рынке не произойдет. Наверное, в какой-то момент судебные решения были логичным ответом той сознательной политике, которую проводили некоторые страховые компании. Но получилось как в армии: один провинился, а наказали весь взвод. Наш рынок сейчас наказан, причем наказали его с перегибами, и число примеров этому только растет. Нужно, чтобы логика судов приобрела какую-то понятную форму, потому что сейчас ее просто невозможно предугадать. Мы – страховщики могли бы нормально строить свою выплатную политику, если бы понимали, как и на основании каких нормативных актов происходит принятие решений в судах, а сейчас мы этого не понимаем. В страховании невозможно работать без ограничения риска, риск не может быть бесконечным, он должен быть однозначным образом прописан в договоре, но сейчас судами мы фактически лишены возможности его ограничить.

Что касается прогнозов на будущее, то, на мой взгляд, розничный страховой рынок в 2014 году не будет расти такими высокими темпами, как предполагали страховщики. Более того, не исключено, что в 2015 году нас ждет его сокращение.