В день принятия закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (ОСАГО) 25 апреля 2002 года мы расскажем о зарождении нового вида страхования, которому суждено было стать одним из самых массовых по объему премий в России. Так, общие сборы российских страховых компаний по ОСАГО за 2018 год составили 226 млрд. рублей, заняв второе место после страхования жизни.

Дороги будущего, сатирический рисунок 1831 года (Источник Wikipedia)

Удивительно, но спустя всего несколько десятилетий после появления в конце XIX века первых автомобилей в Российской империи, при отсутствии статистической базы, страховые общества начали предлагать комплексное страхование автотранспорта с различными вариантами франшизы и коэффициентов, а территория страхования распространялась на Европу и даже Северную Африку. Однако данный факт объясняется весьма просто: ключевые положения тарифов по новому виду страхования были заимствованы из-за границы. Страхование автомобилей (КАСКО), пассажиров (НС) и ответственности водителей (ГО) стало распространённым явлением в странах Западной Европы и США в начале XX века, но было исключительно добровольным. Согласно «Историческому обществу штата Огайо», расположенного рядом с некогда автомобильной столицей мира, американским городом Детройтом, первый полис автомобильного страхования был выдан в городе Дейтон в 1897 году на сумму $1000. Страховой полис защищал владельца от ответственности (ДГО), если его автомобиль станет причиной смерти или увечий другого человека, а также ущерба чужой собственности. До 30-х годов XX века на Западе не существовало обязательного страхования ответственности водителей автомобилей перед третьими лицами, причём пионером в этом нововведении стал снова конкретный американский штат Массачусетс в 1925 году. В России введение автогражданки стало обсуждаться в СССР только в 60-х годах, однако от введения нового обязательного сбора для автомобилистов решили воздержаться. К вопросу об ОСАГО вернулись власти уже современной России в 90-х годах, а финальный этап разработки закона пришёлся на первые годы нового тысячелетия.

Изначально в России наиболее распространенным видом страхования автомобилей являлась его защита в качестве движимого имущества от огня. Журнал «Страховое обозрение» за 1910 год довольно обстоятельно писал об автомобилях как новом источнике пожаров. Признавая, что этому виду транспорта, несомненно, принадлежит огромное будущее, автор статьи сетовал на легкомысленность в хранении и обращении с топливом бензиновых автомобилей. Когда за несколько лет до этого Главный почтамт Санкт-Петербурга заменил «столичные почтовые колымаги, развозившие почту по вокзалам, изящными автомобилями», это вызвало понятное удовольствие горожан. Однако «вследствие нашей русской халатности и беспечности, благодаря неосторожности шофера при наливании бензина, автомобиль воспламенился и несколько этих ценных повозок сгорело. Затем, в минувшем году, сгорел автомобиль, служащий для перевозки пассажиров и, наконец, на днях было несколько пожаров на улице также автомобилей». И эти случаи далеко не исчерпывали всех происшествий в крупнейших городах Российской империи. Автор статьи отмечал, что за границей уже давно осознали необходимость не только регламентации езды на автомобилях, но и установление ответственности их владельцев за несчастные случаи, а также правила хранения горючего. Ссылаясь на опыт Германии в организации мест хранения бензина, автор указывает, что автомобильные клубы Российской империи не придают никакого значения мерам безопасности при хранении топлива и автомобилей, чем подвергают огромному риску как себя, так и окружающих.

Автомобильная авария в городе Бостон штат Массачусетс США 1930е годы (Источник mashable.com)

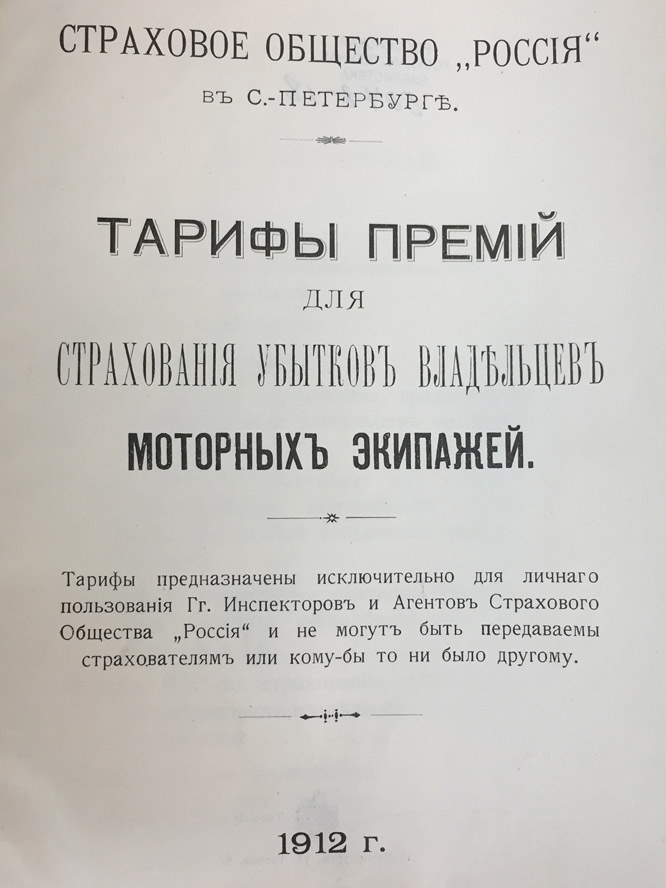

В 1912 году лидер рынка — акционерное страховое общество «Россия» приступило к комплексному страхованию автомобилей, автобусов и мотоциклов от убытков и гражданской ответственности их владельцев и шоферов за ущерб третьим лицам. Осуществлялось также страхование гражданской ответственности владельцев автомобильных фабрик и продавцов (автомобильных дилеров). В обширной брошюре «Тарифы премий для страхования убытков владельцев моторных экипажей», предназначенной исключительно для внутреннего пользования, читаем: «Наиболее желательными для Общества являются страхования моторных экипажей, принадлежащих солидным, состоятельным лицам (курсив здесь и далее мой) и служащих только для личного пользования их владельцев, причём при страховании гражданской ответственности безразлично, новый ли страхуется автомобиль или подержанный, между тем как при страховании от повреждений и поломок самих моторных экипажей наиболее желательными рисками являются экипажи совершенно новые». И далее: «... когда Агент узнает, что отличающееся солидностью и состоятельностью лицо в его районе приобрело или собирается приобрести автомобиль, то он без промедления должен предложить этому лицу страхование от всяких убытков, считаясь также с тем, что каждый владелец автомобиля в первое время, пока автомобиль совершенно новый, более им дорожит и легче склонен будет заключить страхование не только гражданской ответственности перед третьими лицами, но и самого автомобиля». И в завершение: «Менее желательными рисками для страхования от всяких убытков являются автомобили, отдаваемые на прокат. Страхование от повреждений и поломок следует предлагать владельцам таких автомобилей только тогда, если страхуемые автомобили совершенно новые». Потрясающая откровенность! И, нужно заметить, за 100 лет эти рекомендации нисколько не утратили своей актуальности.

Всего предлагалось 8 различных комбинаций страховой защиты, сочетающих разные виды ответственности. В зависимости от рода моторных экипажей (частные автомобили, грузовые автомобили, таксомоторы и автобусы), а также для фабрик и торговцев автомобилями устанавливалось семь тарифов, связанных со страхованием убытков от гражданской ответственности и от повреждения самих автомобилей. Страхование гражданской ответственности предусматривало лишь 75% от суммы возможного убытка владельца автомобиля, однако по правилам тарифа допускалось увеличение застрахования доли убытков до 100% при дополнительных повышающих коэффициентах. Можно сказать, что налицо принцип обязательного (ОСАГО) и добровольного (ДГО) страхования ответственности водителей транспортных средств! При этом указано, что «добавочное страхование гражданской ответственности за порчу и уничтожение имущества принимается только с условием франшизы, т.е. с тем, что по каждому убытку страхователь оставляет на своём собственном риске определённую сумму (франшизу), так что ответственность Общества распространяется только на излишек убытка сверх суммы франшизы и Общество вовсе не отвечает за убытки, не превышающие суммы франшизы». Весьма вероятно, что условие об обязательном использовании франшизы при увеличении суммы страхового покрытия было введено с целью избежать случаев мошенничества. Понятно отношение страховщика к прокатным автомобилям: «Если автомобиль служит не только для личного пользования владельцем (владельцами), но временно отдаётся ими на прокат другим лицам, то премия увеличивается на 40%». Уже упомянутый журнал «Страховое обозрение» пишет, что когда в 1913 году за зиму сгорело до ста хорошо застрахованных автомобилей, принадлежащих прокатным гаражам, разные страховые общества вовсе отказались от принятия на страх этого риска. По желанию страхователя действие страховой защиты помимо территории Российской империи можно было распространить на все государства Европы за добавочную премию в размере 20% от тарифной годичной премии, а на такие страны как Египет, Тунис, Алжир, Азиатскую Турцию по отдельному соглашению с Правлением Общества.

Интересно, что страхование от несчастных случаев людей, находящихся в автомобиле, делилось на три категории: владельцев, шоферов и пассажиров. Последние в тарифах Общества называются «седоками». Причём если собственник не управляет автомобилем, то страховая премия была в три раза ниже, чем когда владелец также выступает в роли водителя. Подобное разделение можно объяснить как раз тем, что автомобили, как правило, были в собственности у очень богатых людей, вовсе не считавших для себя обязательным обучаться вождению. Следовательно, риск попадания в аварию закутившего барина, решившего самому доехать до дома после шумной пирушки в знаменитом московском ресторане «Яръ», был намного выше, чем когда автомобилем управлял профессионально обученный водитель. В брошюре даётся ссылка на закон, согласно которому «всякий обязан вознаградить за вред и убытки, причинённые кому-либо его деянием или упущением, причём за вред и убытки, причинённые слугами при исполнении данных им поручений, ответствуют хозяева (господа)». Таким образом, шоферы по отношению к владельцам воспринимались как люди иного сорта, что и отразилось в разнице тарифов страхового общества. «Седоки» — люди, находящиеся в частном автомобиле в качестве пассажиров или которым доверялось управление, страховались «без поименования страхуемых лиц. Страховые суммы назначаются в одинаковых размерах для всех седоков и не свыше 10 000 руб. на случай смерти, 15 000 руб. на случай инвалидности и 5 руб. суточного вознаграждения на случай временной неспособности к труду для каждого седока. Премия исчисляется с сумм, получаемых от помножения страховых сумм для каждого седока на максимальное число пассажирских мест автомобиля».

Таким образом, ключевые аспекты страхования автомобилей были разработаны более ста лет назад. А рекомендации в части «солидных и состоятельных лиц» нисколько не утратили своей актуальности и поныне.

Тарифы премий страхования моторных экипажей общества Россия, исключительно для внутреннего пользования (1912 год)