«Страховать жизнь еще на Руси в обыкновение не введено, но войдет же когда-нибудь» — писал Александр Сергеевич Пушкин ближайшему другу последних лет жизни Павлу Нащокину в 1831 году. Эта ёмкая фраза, характеризующая положение дел в российской страховой отрасли не только тех, но и наших дней заканчивается такими словами: «Покамест мы не застрахованы, а застращены». Есть ли в том ирония судьбы, но спустя четыре года в 1835 году появляется первое российское акционерное общество страхования жизни, одним из главных инициаторов которого выступил человек, как раз занимавшийся «застращением» всей необъятной России — шеф жандармов А.Х. Бенкендорф. Начальника тайной полиции и поэта связывало общение. Вынужденное. Император Николай I поручил Александру Христофоровичу присматривать за Пушкиным. Когда последний вёл себя не вполне благонадёжно, то ему приходили вежливые письма, в которых разъяснялось, какой линии поведения и взглядов следует придерживаться образованному человеку николаевской России.

А.Х. Бенкендорф. Портрет кисти Джорджа Доу 1822 год (Источник Wikimedia Commoms)

Первые сведения о страховании жизни в России можно найти в «Русской Правде», памятнике древнерусского права киевского князя Ярослава Мудрого X–XIII вв. Ряд положений предусматривал материальное возмещение в случае убийства члена общины, причём выплата носила обязательный характер. Интересно следующее положение статьи 8: «Если кто не вкладывался в платёж дикой виры за других, тому и община не помогает в уплате виры за него самого, и он сам её платит». Первые элементы государственного страхования можно обнаружить уже в середине XVI века. Регулярные набеги крымских и ногайских татар на юг Руси уже после свержения Монголо-татарского ига обусловили выработку мер для выкупа захваченных в плен людей. Указания на этот счёт содержатся в 72 главе «Стоглава» 1551 года «О искуплении пленных». Выкуп финансировался из царской казны, но затраченные средства возвращались в виде ежегодной раскладки среди населения. Впоследствии платежи стали регулярными, которые аккумулировались в особом фонде. Этот порядок был закреплён в Соборном уложении 1649 года царя Алексея Михайловича. Однако до конца XVIII века в России страхование жизни в современном его понимании не осуществлялось. Первая попытка создания специализированного учреждения относится к 1772 году, когда по указу императрицы Екатерины II была учреждена «Вдовья казна». В России по задумке императрицы было решено ввести страхование жизни западного рентного образца, однако попытка не удалась, и операции были свернуты.

История развития страхования жизни в России отличается от таковой в странах Западной Европы. Помимо того, что данный вид страхования в нашей стране появился значительно позже (первое взаимное общество страхования жизни учреждено в Лондоне в 1706 году), на протяжении десятилетий практически не происходило его развития. И лишь в третьей четверти XIX века страхование жизни становится одним из основных видов защиты. Крупнейшие акционерные страховщики получают источник «длинных» денег в огромных размерах, что вкупе со строительным бумом конца XIX века провоцирует массовое строительство доходных домов в основных городах страны в качестве надёжного вложения резервов страховых компаний. Однако вернёмся на несколько десятилетий ранее и посмотрим, в каких условиях возникло и развивалось первое акционерное общество страхования жизни 1835 года. Одним из основных отличий России от стран Западной Европы является длительное сохранение общинных отношений натуральной взаимопомощи, что обусловлено общественно-экономической жизнью страны в условиях крепостного права. Отсутствие сколь-либо достаточного количества профессиональных рабочих и служащих, которым, в отличие от аристократии и капиталистов, как раз необходима страховая защита личных доходов, значительно тормозило развитие этого вида страхования. Российское общество на протяжении всей своей дореволюционной истории было крайне полярным, представляя из себя мизерный слой привилегированных сословий и остальную массу бесправного населения. Лишь небольшой отрезок истории дореволюционной России, начиная с отмены крепостного права в 1861 году и до начала Первой мировой войны, связан с развитием личного страхования. Подъем промышленности, науки и торговли обусловили появление нового класса квалифицированных рабочих и служащих — тех, кого сегодня принято называть средним классом.

Кустодиев. Освобождение крестьян (Чтение манифеста). Картина 1907 года (Источник Wikimedia Commons)

Первое специализированное акционерное «Жизнь. Российское Общество застрахования капиталов и доходов» было учреждено в 1835 году практически следом за первенцем российского коммерческого страхования — «Первым Российским страховым обществом», которое изначально специализировалось на огневом страховании. Единственным учредителем компании стал проживавший в России подданный Пруссии Ф. Д. Шведерский. По аналогии с Первым и Вторым обществами, компания получила 20-летнюю монополию на операции по страхованию жизни, но в отличие от двух обществ огневого страхования, монополия «Жизни» была абсолютной: никто другой в России не имел права заключать эти виды договоров. Несмотря на окончание срока действия монополии в 1855 год, конкурентов у компании не появилось вплоть до 1863 года. Это лишний раз подчеркивает, насколько дело страхования жизни было малопривлекательным для отрасли тех лет, а также значение отмены крепостного права в 1861 году для её развития. Устав Общества предусматривал страхование жизни по 4 разрядам или видам страхования: страхование капиталов в пользу наследников (на случай смерти); страхование пенсии в пользу наследников и при дожитии до определенного срока (смешанное страхование); страхование пенсии в пользу самого страхователя (на дожитие); страхование капиталов и пенсии в пользу детей при достижении ими определённого возраста. В период 1835 — 1855 гг. 97% договоров приходилось на первую категорию. За 20 лет действия монополии было заключено всего 3309 договоров, т.е. в среднем по 165,45 договора в год — ничтожное количество для такой огромной страны. Цели помощи бедным и беднейшим слоям населения Общество не преследовало. Отсекающим критерием была стоимость такой услуги. Основным контингентом страхователей были дворянство, высшие чиновники Российской империи и буржуазия. Для лиц в возрасте 40 лет годовой платёж по разряду «А» со 100 рублей страховой суммы составлял 3 руб. 40 коп. Средний платёж на один договор страхования из страховой суммы 3562 руб. составлял 122 руб. в год, что было недоступно для средних и бедных слоёв населения.

Реклама страхового общества Жизнь. 1900-е гг. Из коллекции Д.В. Суетина (Источник В.Н. Борзых. Исторические бумаги российского страхования)

С учреждением в 1881 году страхового общества «Россия» началась непродолжительная «золотая эра» страхования жизни в нашей стране. Наибольшее распространение получило страхование на случай смерти и смешанное. Об истории компании, сделавшей ставку на этот вид страхования, можно почитать в статье «Лидер страхового рынка России». Подробно рассматривать её деятельность здесь мы не станем, отметим лишь некоторые показатели деятельности Общества в сравнении с рынком в целом. Из 400 млн. рублей активов российских акционерных страховых обществ в 1914 году на компанию «Россия» приходилось 120,6 млн. рублей, то есть около 33%. На долю «России» в 1914 году приходился каждый третий полис страхования жизни из почти 350 тысяч, выданных восемью российскими и тремя иностранными компаниями, работавшими в стране.

Практика страхования жизни в России имела одну любопытную особенность, на которую в своей диссертационной работе «История страхового дела в России, ХIХ — начало ХХ в.» обратил внимание доктор исторических наук С.В. Ильин. Перескажем здесь его наблюдения. Особенность заключалась в том, что полисы по страхованию на случай смерти в России выступали в роли орудия кредитных сделок самого разного рода! В конце 90-х годов XIX века Комиссия по составлению нового гражданского уложения подготовила проект статей о договоре страхования. Этот проект был разослан на отзыв ведущим страховщикам России. В проекте присутствовало положение, согласно которому на полисе в обязательном порядке требовалось проставлять фамилию и имя выгодоприобретателя — стандартная и очевидная практика сегодняшнего дня. Казалось бы, что данное требование в полной мере должно отвечать самой сути страхования жизни. Однако общество «Россия» в своём ответе законодателям объяснило... ошибочность такой точки зрения, указав, что оно «при страховании жизни и на дожитие большей частью выдаёт полиса на предъявителя, имея при этом ввиду значительное удобство, которое доставляется выгодоприобретателю при получении застрахованного капитала, так как, владея полисом на предъявителя, он может получить капитал, по наступлении времени выплаты, немедленно и без выполнения особых формальностей. Равным образом и переуступка полиса может осуществляться без особых формальностей. Поэтому-то полис на предъявителя и имеет, в известном смысле, значение ценной бумаги». Таким образом, получив на руки полис страхования жизни, дореволюционный страхователь вполне мог использовать его в качестве ценной бумаги, пустив в кредитный оборот в качестве гарантии под различные обязательства, прежде всего денежную ссуду. Поскольку существовал риск, что страховое общество откажет в выплате по полису, то такие залоги по денежным займам принимались у частных лиц с дисконтом. Главным преимуществом полиса по сравнению с другими ценными бумагами являлось то, что он не попадал в конкурсную массу в случае банкротства физического лица. Полисы личного страхования встречались даже в залоговых портфелях банков.

В 1889 году в России действовало четыре общества по страхованию жизни, не считая трёх иностранных: двух американских и одного французского. Американские страховщики активно привлекали страхователей тонтинными и полутонтинными полисами страхования жизни вплоть до запрета тонтин в России в 1894 году. Это порождало регулярную и конструктивную критику в журнале «Страховое обозрение», поскольку такие схемы, несмотря на самые щедрые обещания выплат, на проверку оказывались невыгодными для страхователей и переманивали клиентов у национальных страховщиков. К этому времени значилось всего 45 808 полисов по договорам страхования жизни, размер застрахованного капитала составил чуть более 143 млн. руб., что составляет на 110 млн. жителей европейской России — по 1,3 руб. на каждого жителя. Для сравнения, в Австро-Венгрии значилось 407 186 полисов на сумму почти 625 млн. гульденов, что на 45 млн. жителей составляет по 14 гульденов или 12 руб. на каждого. В германии было почти полтора миллиона полисов на сумму чуть более 4 млрд. марок... или по 43 руб. на каждого жителя!

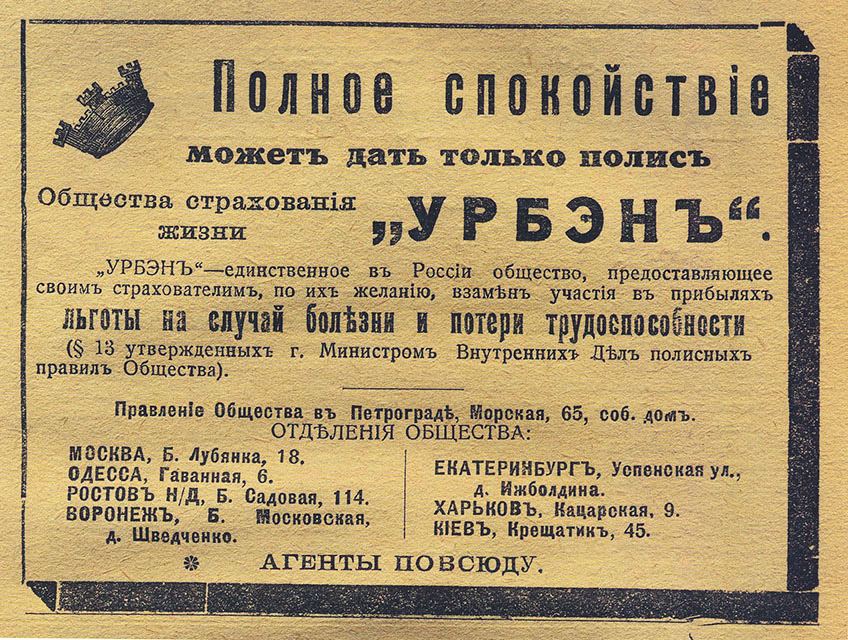

Журнальная реклама общества страхования жизни Урбэн. 1916 год (Источник В.Н. Борзых. Исторические бумаги российского страхования)

Важным фактором динамики заключения новых договоров страхования жизни выступали и вспышки заболеваний. Так, эпидемии холеры в 1846-48 годах обусловили увеличение количества новых договоров в полтора раза, вернувшись к прежним значениям, когда эпидемия схлынула. Тем не менее, это были по-прежнему ничтожные цифры: за 1846 год количество новых договоров составило 149 на сумму 408 750 руб., а в 1847 — 235 договоров на сумму 939 930 руб. Ситуация повторилась в 1853, в 1866 и в 1892. За 1892 год количество страхований жизни составило 10 055 на сумму чуть более 30 млн. рублей. «Грянул гром — сняли шапки и стали креститься» — так характеризует эту ситуацию журнал «Страховое обозрение» в обзорной статье 1893 года по страхованию жизни за предыдущий год. Результаты деятельности российских страховых обществ по страхованию жизни были в разы и даже десятки раз ниже по сравнению с меньшим по населению странами Западной Европы. Тем не менее о динамике по данному виду страхования красноречиво говорят цифры. По сравнению с 1889 годом к 1914 году число полисов увеличилось почти в 7 раз до примерно 315 тысяч, а застрахованный капитал в 5,31 раза, впервые превысив 1 млрд. рублей. В то же время на начало XX века в странах Западной Европы, США и даже Японии количество застрахованных исчислялось миллионами человек и сотнями миллиардов рублей застрахованных капиталов!

Наиболее крупными по страхованию жизни на начало Первой мировой войны являлись общества «Россия», «Жизнь», «Первое российское страховое общество» и американское общество «Нью-Йорк». На их долю приходилось около 66% всего рынка страхования жизни. Ещё одно американское общество «Эквитебль» под впечатлением от революционных событий 1905-1906 гг. резко сократило объём операций в стране. Также в России действовало французское Общество «Урбэн». Количество национальных страховщиков, занимающихся данным видом страхования, выросло до восьми. В 1888 году появились пенсионные кассы страхового типа на железных дорогах. Позднее они стали образовываться в других ведомствах. Все крупные промышленные предприятия имели свои кассы или создавали объединённые. В 1900 году было утверждено «Положение о пенсионных кассах служащих в земских учреждениях». В 1916 году впервые были опубликованы таблицы смертности, составленные на основе данных по застрахованным в русских обществах за период с 1886 по 1910 годы, однако общей статистики страхования жизни в Российской империи не существовало.