Продолжаем рассказ о тонтинах, начатый в предыдущей статье. С этой инвестиционной схемой связана одна из самых потрясающих концепций, осуществлённых в страховой отрасли. Спустя столетие после своего расцвета в XVIII веке, в изменённом виде тонтина была реализована американскими компаниями страхования жизни. Первопроходцем в этом деле в 1868 году стало общество «Эквитебль» (The Equitable Life Assurance Society of the United States). Основал компанию в 1859 году Генри Гайд (1834 — 1899 гг.), известный также как один из соучредителей «Клуба острова Джекил». Именно там в 1910 году в атмосфере особой секретности родился проект Федеральной резервной системы США — структуры, контролирующей банковскую систему страны и выпуск доллара. Благодаря тонтинным схемам, к моменту смерти Генри Гайда «Эквитебль» являлась крупнейшей страховой компанией в мире, спустя всего 40 лет после своего основания. В настоящее время компания входит во французскую группу AXA Equitable Holdings. Совпадение ли, что первопроходца в области тонтинного страхования жизни приобрёл в свою очередь крупнейший страховщик страны, где тонтины получили наибольшее распространение и существуют до сих пор?

Генри Гайд, отец-основатель компании Эквитебль и один из соучредителей Клуба острова Джекил. Портрет конца XIX в. (Источник Wikimedia Commons)

Вскоре примеру «Эквитебль» последовали и другие американские страховщики, среди которых можно выделить такие крупные общества как «Нью-Йорк» («New York Life Insurance Company») и «Мьючуал» («Mutual of New York»). Тонтинные страхования американских обществ заключались в соединении традиционного страхования на случай смерти с получением тонтинной прибыли, принцип накопления которой описан в первой части статьи. Страховщиками были приняты специальные меры к тому, чтобы усилить преждевременное прекращение страхований, что по задумке должно было увеличить прибыль от этих операций за счёт ускоренного выбытия участников. В случае неоплаты кем-либо из страхователей премии в срок, все сделанные им взносы обращались в дивидендный фонд группы; выкупа или редуцирования полисов не допускалось. Согласно инвестиционной схеме, заключались обыкновенные страхования с участием в прибыли, но эта прибыль не выдавалась на руки страхователю, а оставалась в распоряжении общества с целью накопления. Весь доход группы распределялся между теми её участниками, кто оставался в живых и сохранял свои страхования в силе. Сроки накопления назначались в 10, 15 и 20 лет. Благодаря щедрым обещаниям прибыли эта практика имела огромный успех, и прилив новых страхователей увеличивался с каждым годом. Можно сказать, что компания «Эквитебль» своей оригинальной идеей перевернула американский рынок страхования жизни и аккумулировала, в результате, колоссальные средства.

Когда в начале 1880-х годов наступили сроки первых выплат по десятилетним тонтинам, выпавшая на долю каждого участника тонтинная прибыль оказалось ниже ожидаемой. В 1886 году последовало ещё большее разочарование от 15-летней тонтины. В короткое время после этого, нисколько не смущаясь тысяч обманутых страхователей, американские страховщики предложили публике новые, так называемые полутонтинные инвестиционные схемы с более мягкими условиями инвестирования. В рекламных проспектах утверждалось, что «на основании точных математических вычислений, проверенных самыми выдающимися авторитетами», принципы полутонтин должны гарантировать исполнение обязательств перед участниками. Дела компаний по страхованию жизни шли в гору. К примеру, к 1900 году сумма активов «Эквитебль» достигла 1 млрд. долларов США (эквивалент примерно 28 млрд. на сегодняшний день), что позволило компании в 1915 году возвести одно из самых высоких зданий на самой дорогой земле в Нью-Йорке, на острове Манхэттен — 40-этажный небоскреб Equitable building. Согласно отчёту Общества ещё за 1889 год, уже тогда более 24% его капитала было вложено в недвижимость. В 1885 году согласно допросу актуариев обществ «Эквитебль» и «Нью-Йорк», произведённым специальной комиссией штата Огайо, на тонтинные страхования в первом обществе приходилось 5/6 от общего числа новых страхований, а во втором — 7/8. К 1905 году две трети американских страховщиков, осуществлявшие страхование жизни, использовали тонтинные схемы. За 40 лет с момента введения тонтинных схем в США было заключено около 9 млн. подобных полисов страхования жизни, что составило огромную долю от всего рынка страхования в стране.

40-этажный небоскрёб штаб-квартира Эквитебль на о. Манхэттен, Нью-Йорк 1915 года постройки. Современное фото (Источник Wikmedia Commons)

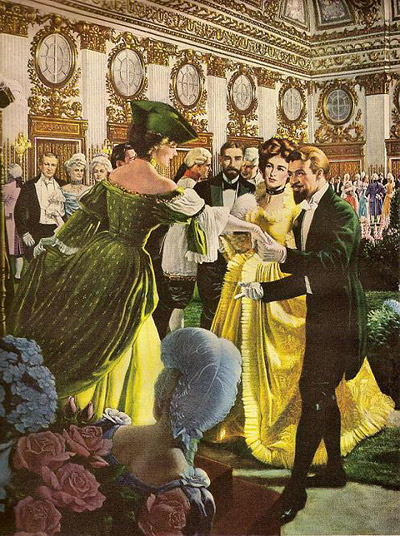

В 1905 году в штате Нью-Йорк по результатам массовых жалоб страхователей и страховщиков, а также подозрений в том, что значительные средства тонтинных фондов оседают в карманах собственников компаний и посредников, было инициировано судебное разбирательство. Процесс вошёл в историю как «Расследование Армстронга», по фамилии юриста и сенатора от штата Нью-Йорк Уильяма Армстронга. Одной из ключевых фигур расследования стал вице-президент компании «Эквитебль» Джеймс Гайд, сын её основателя. После смерти отца он стал обладателем контрольного пакета акций Общества и фактически осуществлял его деятельность. Среди других собственников нужно отметить, прежде всего, банкира Джона Моргана (1837 — 1813 гг.), одного из богатейших людей мира. Разбирательство с участием Гайда стало первым в XX веке крупным скандалом на Уолл-стрит, который чуть не привёл к панике на фондовом рынке. Против Гайда с целью его смещения другими собственниками «Эквитебль» была организована чёрная PR-кампания в том, что он расходовал огромные средства Общества на собственные нужды. На руку обвинителям играли экстравагантные выходки молодого миллионера, который, в частности, организовал широко освещаемый в прессе костюмированный бал в духе времён французского абсолютизма конца XVII века. В результате, оставив все дела в США, в 1905 году Джеймс Гайд с состоянием около 20 млн. долларов (более 400 млн. на сегодняшний день) переехал...конечно же во Францию. Давал ли Джеймс Гайд костюмированные балы в этой стране, не известно. Результатом расследований комиссии Армстронга стала выработка рекомендаций, в том числе в отношении тонтинных инвестиционных схем в страховании, часть которых была запрещена. Ряд рекомендаций вошёл в законодательство штата Нью-Йорк и распространился на общую практику США.

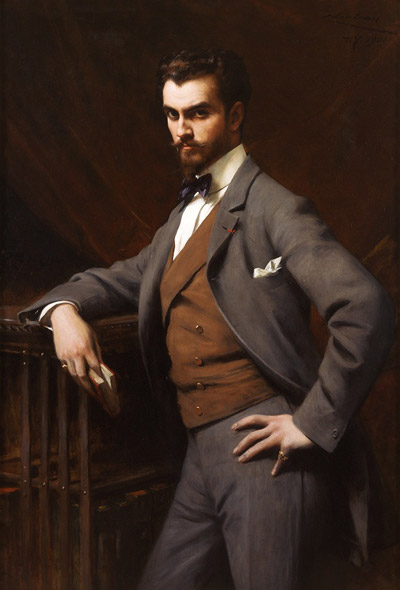

Джеймс Гайд, сын основателя компании Эквитебль и её наследник. Эксцентричный миллионер, бежавший во Францию. Портрет начала XX века (Источник Wikimedia Commons)

Костюмированный балл Джеймса Гайда (справа) 1905 г., один из самых дорогих в истории США (Источник thegildedageera.blogspot.com)

Опыт тонтинного страхования американские страховщики стали распространять на страны Центральной и Южной Америки, Мексику, Индию, а в конце XIX века принесли и в Россию. В 1885 году в Санкт-Петербурге открылось генеральное агентство общества «Нью-Йорк», а в 1889 году общества «Эквитебль». Деятельность иностранных обществ в Российской империи велась на условиях получения концессии от правительства и находилась под надзором Министерства внутренних дел; условия ведения дела были достаточно жёсткими. Американские общества, ворвавшись на российский рынок страхования жизни, можно сказать, оглушили его агрессивной рекламой и пропагандой преимуществ своих инвестиционных планов. При этом интересно отметить, что хотя тонтинное и полутонтинное страхования не были запрещены в России до 1894 года, американские общества избегали этого названия в своих рекламных проспектах, заменяя это словосочетание на «накопление прибылей», подчёркивая, что к тонтине их полисы отношения не имеют. Среди национальных страховщиков тонтинные кассы существовали также в «Российском взаимном обществе страхования жизни» и «Санкт-Петербургском обществе страхований». В начале 1890-х годов в российской специализированной прессе развернулась масштабная критика действий американских страховых обществ с подробнейшим анализом их финансовых показателей, что даже вызывает подозрения в ангажированности авторов таких публикаций. Особенно обширной была критика на страницах журнала «Страховое обозрение», финансируемого крупнейшим универсальным страховщиком, компанией «Россия», для которой страхование жизни было одним из основных видов договоров. Российские общества, практиковавшие страхование жизни, вовсе не были благотворительными кассами, также используя жёсткие полисные условия с запретом редуцирования полисов. Однако противостояние российских и американских страховых компаний — это тема для отдельной публикации.

Интересная получилась история, не правда ли? Казалось бы, тонтинное помешательство XVIII-XIX веков, как и тюльпанная лихорадка в Нидерландах, и множество других схем вплоть до финансовых пирамид недавнего прошлого, в которых главной мотивацией выступает человеческая алчность, осталось в прошлом. Зарабатывать на смерти ближнего, более того, желать её с тем, чтобы доход пропорционально возрастал с «выбытием» каждого участника — звучит не слишком морально. Однако несколько лет назад в англоязычной прессе заговорили о возможном возрождении принципов тонтины в целях пенсионного обеспечения населения, в формате, адаптированном к современности. В статье журнала «Актуарий» под названием «Тонтинное мышление» за август/сентябрь 2017 года этот вопрос рассматривается весьма подробно. В этом есть здравое зерно. Действительно, как правило, чем человек становится старше, тем больше его расходы на медицинское обеспечение, которое может быть исключительно дорогим. Кроме того, участие в такой схеме, которое является сугубо добровольным, может мотивировать людей вести здоровый образ жизни, отказываться от вредных привычек, проходить регулярные осмотры с целью выявления заболеваний на ранней стадии и т.д. Реализация таких инвестиционных схем может дать дополнительной импульс генетическим исследованиям и медицине долголетия. Тем не менее, как отмечает автор статьи, в настоящее время многие публичные люди и политики, только заслышав слово «тонтина», в ужасе шарахаются прочь от этой темы. А известный финансовый историк и колумнист Financial Times Эдвард Чанселлор охарактеризовал тонтину как «самый дискредитированный финансовый инструмент в истории».

Рекламный плакат общества страхования жизни Эквитебль в России. 1899 г. (Источник В.Н. Борзых. Исторические бумаги российского страхования)