В наше время финансовый сектор служит основным источником экономических кризисов. Оторванные от реального производства безумные спекуляции; финансовые пузыри, состоящие из производных инструментов на сотни триллионов долларов; многомиллиардные махинации и многое другое — нет более прибыльного занятия, чем делать деньги из воздуха. Тогда как биржевые брокеры и инвестбанкиры традиционно стоят на передовой огня общественной критики и порицания, страховые компании, как правило, остаются в тени. Да и разве мыслимо, чтобы отрасль, главная функция которой состоит в защите от рисков, сама выступила причиной финансовых катаклизмов?

Нью-Йоркская фондовая биржа. Фото 1908 г. (Источник Wikimedia Commons)

Что ж, здесь будет уместно вспомнить совсем недавнее прошлое, а именно Финансовый кризис 2008 года. Значительную роль в нём сыграл американский страховой гигант AIG — один из тех, про которых говорили «слишком большие, чтобы рухнуть (в английской версии «too big to fail») в том смысле, что крах такой компании мог привести к катастрофическим последствиям для всей мировой экономики. AIG страховала производные ипотечные инструменты (кредитные дефолтные свопы) на десятки миллиардов долларов не перестраховывая их, при этом использовала ещё и залоговые средства без достаточного обеспечения. Одним словом, гуляли на все. В конечном итоге, чтобы предотвратить эффект домино, правительству США пришлось спасать страховщика вливаниями денежных средств в размере $182 млрд, став на время его основным акционером. Однако уже к 2013 году AIG полностью вернула долг, во многом за счёт распродажи своих активов, при этом американское правительство смогло ещё и заработать до $22,7 млрд на продаже своей доли.

Всё описанное выше — реальность, в который мы живём. Другое дело — старые добрые времена, когда экономика существовала на базе золотого стандарта, а из деривативов доступны были лишь инструменты для торговли зерновыми культурами, и то лишь в привязке к их реальной ценности. Тем интереснее история, которую мы расскажем сегодня. Ведь для того, чтобы спровоцировать экономический кризис, страховщикам начала XX века не потребовались никакие производные финансовые инструменты. И, в чём заключается самая большая ирония, их действия вовсе не были обусловлены жаждой наживы, наоборот — они расплачивались по обязательствам... по которым имели право не платить вовсе.

Банковская паника 1907 года или, как её ещё называют в англоязычных источниках, Knickerbocker Crisis, стала первым финансовым кризисом в США в XX веке и одним из самых масштабных экономических потрясений в истории страны вплоть до Великой депрессии 1929–1933 гг. Хотя общепринятой точкой зрения является, что кризис носил локальный характер и был вызван спекуляциями с акциями медной компании United Copper, что привело к банкротству одного из крупнейших банков Нью-Йорка, некоторые исследователи расценивают его как международный, а реальные причины видят гораздо глубже. В частности, на глобальный характер кризиса ещё в 1909 году указывал редактор финансового отдела газеты The New York Times Александр Д. Нойес. В 2015 году группа исследователей из двух университетов США (State University of New York at Oswego и Georgia College and State University) подтвердила гипотезу Нойеса и пришла к заключению, что первопричиной этих событий стало перемещение огромных объёмов физического золота из Великобритании в США, что было вызвано... выплатами страхового возмещения за трагические события землетрясения и последовавших пожаров в Сан-Франциско в апреле 1906 года (более подробно об этих событиях мы писали в предыдущей публикации). Международный характер кризиса был обусловлен последовавшими за Паникой 1907 года банковскими кризисами в Нидерландах, Дании, Италии, Германии, Японии, Египте и Чили в связи с обвалом цен на биржевые товары, в частности, на медь.

Панорама разрушений Сан-Франциско. Фото 1906 г. (Источник shorpy.com)

В начале XX века экономика крупнейших стран базировалась на золотом стандарте — денежной системе, единицей расчётов в которой являлось некоторое стандартизированное количество золота. Таким образом, каждая выпущенная денежная единица имела определённый эквивалент в драгоценном металле (с 1897 года и до 1914 года в России в одном «николаевском» рубле содержалось 0,774234 г чистого золота, обмен бумажных денег на золото производился без ограничений), а общее количество денег в обращении определялось имеющимися его запасами. Для целей международных расчётов между государствами, использующими золотой стандарт, устанавливался твёрдый обменный курс валют, отклонения которого не превышали 1% в связи с существенными затратами на перевозку и хранение металла. В теории, золотой стандарт позволял без каких-либо дополнительных усилий со стороны властей выравнивать сальдо торгового баланса наподобие того, как вода перетекает из сообщающихся сосудов. На практике всё оказалось сложнее.

Как только вести о событиях в Сан-Франциско в апреле 1906 года и слухи о непомерных убытках достигли восточного побережья США и европейских фондовых площадок, держатели акций крупнейших страховых обществ начали их распродажу, опасаясь резкого ухудшения финансовых показателей компаний. В последующие две недели стоимость акций страховщиков на Лондонской бирже, вовлечённых в бизнес на западном побережье США, снизилась от 15% до 30%. Стоимость акционерного капитала страховщика Liverpool & London & Globe, крупнейшей британской компании на рынке Сан-Франциско, снизалась на 30%. Данный случай можно считать первым в истории страхования, когда локальное бедствие затронуло отрасль в ключевых регионах мира от Америки до Европы. Хуже того, по сообщению газеты The New York Times от 26 апреля 1906 года, катастрофа в Сан-Франциско, как напрямую, так и косвенно, привела к падению стоимости активов на Нью-Йоркской фондовой бирже (NYSE) в размере до $1 млрд (более $29 млрд в ценах сегодняшнего дня) или 12,5% капитализации биржи (по этому показателю на сегодняшний день это составило бы около $2,7 трлн). Помимо страховых компаний инвесторы распродавали акции железнодорожных компаний, которые подешевели наполовину своей стоимости.

Остов башни городской ратуши Сан-Франциско. Фото 1906 г. (Источник shorpy.com)

Когда осел пепел от пожаров в Сан-Франциско, национальные и зарубежные страховые компании выплатили полисодержателям около $200 млн, что в ценах сегодняшнего дня равняется $5,8 млрд. Подобного ущерба страховая отрасль ещё не знала. В урегулировании убытков участвовало не менее 137 страховых компаний, а также не менее 18 перестраховщиков. Впервые в истории страхования убыток в отдельно взятом городе имел глобальный эффект на всю отрасль. Традиционно на западном побережье США значительная доля портфеля по огневому страхованию находилась у британских компаний. Первой страховой компанией, открывшей в 1852 году своё представительство в Сан-Франциско, было уже упомянутое нами английское общество Liverpool & London & Globe. К 1890 году в Калифорнии оперировали 127 американских страховых обществ и ещё 52 общества иностранного происхождения, более половины из которых были британскими. К концу 1905 года, хотя половина подписанной премии приходилась на национальных страховщиков, остальные 40% были на балансе иностранцев, преимущественно, британцев. В самом же городе доля иностранных компаний была ещё выше.

Для выплаты страховых убытков в Сан-Франциско европейские компании использовали «домашние» фонды. Принимая во внимание, что калифорнийцы предпочитали золотые монеты банкнотам США, в страну за период с мая по октябрь 1906 года из Великобритании, Нидерландов, Германии и Франции поступило золота на сумму $65 млн (эквивалент $1,9 млрд в ценах сегодняшнего дня, что, тем не менее, не отражает реальную картину размера этих вливаний). 80% фондов были направлены в Сан-Франциско, остальные — для восполнения резервов золота коммерческих банков Нью-Йорка, которые в свою очередь столкнулись с оттоком металла. Весь 1906 год шёл процесс перетекания золота в западном направлении, из Европы в США и с восточного побережья США на западное. Именно в этом моменте система золотого стандарта, столь восхваляемая в прошлом и настоящем за устойчивость, дала сбой. Отправленное в США из Европы золото составило 40% всего британского экспорта золота и 80% британского экспорта золота в США за весь 1906 год с корректировкой на сезонные колебания. Этот объём примерно в два с половиной раза превзошёл экспорт драгоценного металла из Великобритании в какую-либо другую страну за тот же год, что составило 14% всего золотого запаса страны! Столкнувшись с самым большим оттоком золота за многие годы и с самым низким показателем нормы обязательных резервов со времени кризиса 1893 года, Банк Англии начал повышать процентную ставку. В сентябре 1906 года Банк повысил ставку с 3,5% до 4%, а в октябре до 6%. Отовсюду в финансовом секторе Великобритании звучали призывы, насколько это возможно, воздержаться от пролонгации американских векселей. Уже в начале 1907 года Банк Англии вернул ставку к прежним значениям, при этом оставив запрет на переучёт американских векселей.

Ф.Ю. Айвз. Последствия землетрясения в Сан-Франциско. Цветная кромограмма, 1906 г. (Источник oldcolor.livejournal.com)

По мере того, как подходил срок оплаты векселей (без привычной возможности их пролонгации), в США наступил кризис ликвидности, спровоцировавший в начале 1907 года распродажу перегретых акций американских железнодорожных компаний. Запасы золотых монет в США с мая по август 1907 года сократились на 10%, промышленное производство во втором полугодии упало на 30%. Все эти события, предшествовавшие осеннему кризису 1907 года, ввергли экономику в рецессию. Проводя аналогию с землетрясением, обвал котировок страховых и железнодорожных компаний, а также образовавшийся дисбаланс из-за резкого перемещения значительных объёмов золота можно назвать форшоком — частью процесса подготовки сильного землетрясения, каковым явилась Паника 1907 года.

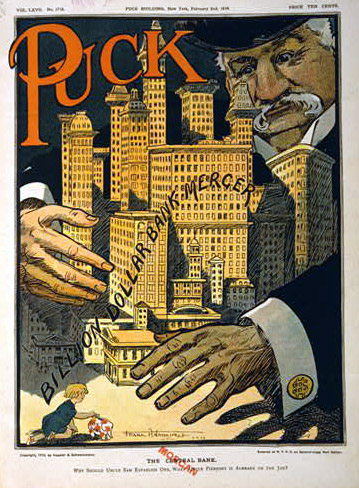

Всего за три недели с середины октября индекс Нью-Йоркской фондовый биржи рухнул на 50%, банки и трастовые компании столкнулись с массовым бегством вкладчиков, что привело к серии банкротств в финансовом секторе. В то время в США не существовало центрального банка, который мог бы поддержать банковскую систему ликвидностью, но эту функцию взял на себя один из крупнейших финансистов своего времени Джон Пирпонт Морган, совместно с другими банкирами сумев остановить сползание экономики в бездну. Не стоит полагать, что сделано это было из филантропических соображений. К слову, именно после событий 1907 года властями США и ведущими финансистами было принято решение об учреждении Федерального резервного банка. Таким образом то, что считалось причиной Паники 1907 года — спекуляции с акциями медной компании и крах одного из крупнейших американских банков, стало лишь последней каплей в цепи событий, порождённых дисбалансом, вызванным исполнением обязательств европейских страховых компаний и перестраховщиков в беспрецедентных размерах.

Иллюстрация в американском сатирическом журнале Puck. Дж. П. Морган получает контроль над банками. Карикатура 1910 г. (Источник Wikimedia Commons)