Пока в 1913 году вся страна праздновала 300-летие дома Романовых, в истории отечественного страхования, как бы незаметно, нарастающим итогом, произошло одно знаковое событие. Известно об этом стало уже в следующем, роковом для России, 1914 году, когда компании опубликовали свои отчёты за предыдущий период. В 1913 году размер страховой суммы, или как говорили в те времена «застрахованных капиталов», в накопительном страховании жизни впервые превысил 1 млрд руб., если точнее — 1 060 479 797 руб. Сумма указана без страхования рент, на которые пришлось немногим более 1 млн руб., что не меняет картины в целом. В сегодняшней публикации мы дадим ретроспективу того пути, который прошла отрасль до этого знаменательного момента, а также расскажем, как распределилась эта сумма среди участников рынка.

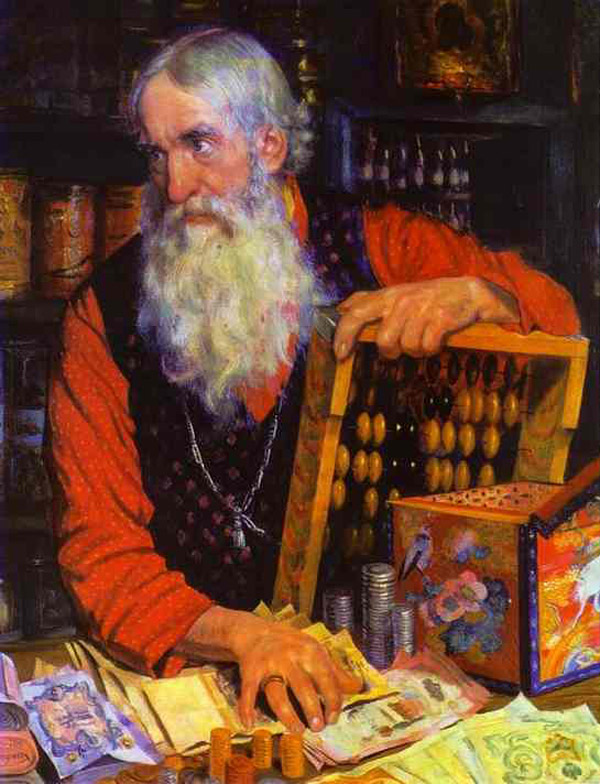

Кустодиев. Купец, считающий деньги. Картина 1918 г. (Источник Wikimedia Commons)

Как и в прежних наших публикация, где главной темой статьи выступила какая-либо цифра, будь то размер экономического ущерба от пожаров или активы дореволюционных страховщиков, мы предлагаем начать с её оценки. 1 млрд рублей выглядит существенно, но каков его эквивалент в ценах сегодняшнего дня? Основываясь на методе, описанным в публикации «На какую сумму сгорало имущества в России. Часть 1» от 24 сентября этого года, мы можем подсчитать, что покупательная способность 1 рубля 1913 года равна 1 048 руб. в 2021 году (из расчёта 72 руб. 76 коп. за 1$ по курсу ЦБ на 20 ноября 2021 года). Это соотношение является приблизительным и причины этого указаны в упомянутой публикации. Итак, приведённая выше в золотых николаевских рублях сумма приблизительно равна 1 трлн 111 млрд руб. в ценах 2021 года. Сопоставить приведённую цифру можно также с отдельными статьями из Общей государственной росписи доходов и расходов на 1914 год. 1 060 млн руб. сопоставимы с исчисленными по росписи за 1913 год доходами по всем казённым имуществам и капиталам (1 001 млн руб.) и составляют 32,73% от всех доходов государственного бюджета, исчисленных по росписи за 1913 год (3 240 559 006 руб.).

Какой путь проделала отрасль страхования жизни в России, прежде чем достичь таких результатов? Этот способ финансового обеспечения себя и близких стал развиваться в нашей стране много позднее, чем страхование от огня... и значительно позднее, чем в Западной Европе. Лидерство здесь, как и во многих других отраслях страхования, принадлежит Великобритании. В 1706 году в Лондоне появилось первое взаимное страховое общество Amicable Society, которое стало заниматься страхованием жизни на научной основе, то есть с применением таблиц смертности и дисконтирования. Этой же компанией было введено понятие актуария. Конечно, в пользу нашей страны можно указать на положение из сборника правовых норм Киевской Руси XI — XII в. Русской Правды, по которому полагалось материальное возмещение в случае убийства члена общины, к примеру: «Если кто убьет княжого мужа в драке, и убийцы не ищут, то виру — 80 гривен — платит та община, в округе которой поднят убитый. Если же будет убит простой человек, то община платит 40 гривен... Если кто не вкладывался в платеж дикой виры за других, тому и община не помогает в уплате виры за него самого, и он сам ее платит». Однако к современному страхованию это положение отношения не имеет, также как и положение из 72 главы «Стоглава» 1551 года «О искуплении пленных». Согласно нему, выкуп пленных по результатам набегов крымских и ногайских татар финансировался из царской казны, а затраченные средства возвращались в виде ежегодной раскладки среди населения.

Первая попытка создания специализированного учреждения по страхованию жизни в России относится к 1772 году, когда по указу императрицы Екатерины II была учреждена «Вдовья казна». По задумке императрицы было решено ввести страхование жизни западного рентного образца, однако попытка не удалась, и операции были свернуты. Интересно отметить, что российский популяризатор и историк науки А.А. Родных в своей работе «Основы вычисления финансовых и страховых сбережений», изданной в 1915 году, упоминает в качестве первой в России страховой сберегательной кассы основанное также во времена Екатерины II «Общество о смертных случаях», не приводя, однако, никаких подробностей. Напомним здесь, что к заслугам императрицы относится также учреждение в 1786 году Страховой экспедиции по страхованию от огня при Заёмном банке, но и эта инициатива окончилась неудачей, операции были прекращены в 1822 году. Наконец, с учреждением в 1827 году Российского страхового от огня общества, позднее переименованного в Первое Российское страховое общество, началась эпоха акционерного страхования, а в 1835 году было создано специализированное общество с длинным названием «Российское общество застрахования капиталов и доходов», более известное по своему позднему наименованию «Жизнь».

Кустодиев. Купчиха за чаем. Картина 1918 г. (Источник Государственный Русский музей — Wikimedia Commons)

До середины 1860-х годов страхование в России оставалось, как сказали бы сейчас, предметом элитарного потребления. Ещё более элитарным, и на более продолжительный срок, оставалось страхование жизни. Общество «Жизнь», по аналогии с Первым и Вторым страховым обществом, получило абсолютную 20-летнюю монополию на осуществление этого вида деятельности, но результаты были незавидны... За 20 лет действия монополии было заключено всего 3 309 договоров, т.е. в среднем по 165,45 договоров в год или по 13,78 в месяц... на территории огромной страны с населением, по данным переписи 1851 года, 69 млн человек! В этом мало удивительного, если принять во внимание, что речь идёт о крепостной России с феодальной моделью экономики. Основным контингентом страхователей были дворянство, высшие чиновники и немногочисленная буржуазия. Многие богатые люди — купцы, вельможи, промышленные магнаты — не понимали, зачем им страховать свою жизнь в пользу супруг или наследников, когда капитал, который они оставляли после себя, был и так более чем достаточен. Другой помехой для развития этой услуги были религиозные предрассудки. Для средних же слоёв населения размер платежей по таким договорам делал эту услугу недоступной.

Спустя 37 лет после учреждения первой компании страхования жизни в России, в 1872 году по этому виду в стране оперировали 3 компании: «Жизнь», Санкт-Петербургское общество страхований и «Якорь». На конец указанного года на все перечисленные компании приходилось... 4 329 застрахованных лиц и чуть более 15 млн застрахованных капиталов. Капля в море! К 1880 году число полисов выросло до 12 310, а размер застрахованных капиталов до 42,4 млн руб. Для страны теперь уже с населением 82 млн человек на указанный год такие показатели позволяют охарактеризовать состояние отрасли как зачаточное. Кардинальным образом ситуация начала меняться с учреждением в 1881 году будущего лидера отечественного страхового рынка компании «Россия». К 1889 году количество застрахованных лиц выросло до 46 566, а страховая сумма составила 145 млн руб. Уже в 1886 году, спустя каких-то 5 лет после своего учреждения, общество «Россия» обошло по общему числу заключённых договоров страхования жизни общество «Жизнь», а в предыдущем 1885 году сравнялось с ним. Для сравнения, к 1889 году в Австро-Венгрии значилось 407 186 полисов на сумму почти 625 млн гульденов, что на 45 млн жителей составляло по 14 гульденов или 12 руб. на каждого. В Германии было почти полтора миллиона полисов на сумму чуть более 4 млрд марок или по 43 руб. на каждого жителя. Для России (беря в расчёт перепись 1880 года) этот показатель составил приблизительно 1,8 руб. на каждого жителя. Чтобы достичь показателя в 1 млрд рублей страховой суммы у отрасли оставалось 24 года... тем более впечатляет темп, какой набрало страхование жизни в нашей стране за этот короткий период.

Динамичное развитие страхования жизни во многом было обусловлено усилиями общества «Россия» по продвижению этого продукта на рынке и, в частности, управляющего делами Общества Романа Ивановича Пенля (в прессе иногда встречается исковёрканный вариант «Пойцл»). Огромные средства Общество тратило на рекламу в газетах и журналах. Для целей аквизиции набирались агенты из местного населения, что, вкупе с доходчивыми методичками, вкрадчиво объясняющими все преимущества для страхующихся, повысило доверие к этому виду финансовой услуги. Активно менялась и структура российского общества. Другим фактором быстрого развития страхования жизни в конце XIX века стал приход на российский рынок иностранных компаний. 3 общества — два американских и одно французское — с одной стороны, продемонстрировали российским страховщикам, как надо заниматься продвижением (американцы не стеснялись в обещаниях выгодности и надёжности своих полисов), с другой, обострили конкуренцию на рынке. В 1905 году страхованием жизни в стране, помимо трёх иностранных страховых обществ, занимались 7 отечественных страховщиков, а также два общества взаимного страхования, обороты которых были ничтожны. Всего на конец 1905 года было застраховано 177 488 человек, а размер страховой суммы составил более 416 млн руб.

Практика страхования жизни в России имела одну любопытную особенность, на которую в своей диссертационной работе «История страхового дела в России, ХIХ — начало ХХ в.» обратил внимание доктор исторических наук С.В. Ильин. Полисы по страхованию на случай смерти зачастую выступали в роли финансовых инструментов для кредитных сделок самого разного рода. В 90-х годах XIX века Комиссия по составлению нового гражданского уложения подготовила проект статей о договоре страхования, в котором присутствовало положение, согласно которому на полисе в обязательном порядке требовалось проставлять фамилию и имя выгодоприобретателя. Однако общество «Россия» в своём ответе законодателям объяснило ошибочность такой точки зрения, указав, что оно «при страховании жизни и на дожитие большей частью выдаёт полиса на предъявителя, имея при этом ввиду значительное удобство, которое доставляется выгодоприобретателю при получении застрахованного капитала, так как, владея полисом на предъявителя, он может получить капитал, по наступлении времени выплаты, немедленно и без выполнения особых формальностей. Равным образом и переуступка полиса может осуществляться без особых формальностей. Поэтому-то полис на предъявителя и имеет, в известном смысле, значение ценной бумаги». То есть полис страхования жизни использовался в качестве обеспечения по обязательствам, прежде всего ссуд. Поскольку существовал риск, что страховое общество откажет в выплате по полису, то такие залоги по денежным займам принимались у частных лиц с дисконтом. Главным преимуществом полиса по сравнению с другими ценными бумагами являлось то, что он не попадал в конкурсную массу в случае банкротства физического лица. Полисы личного страхования встречались даже в залоговых портфелях банков.

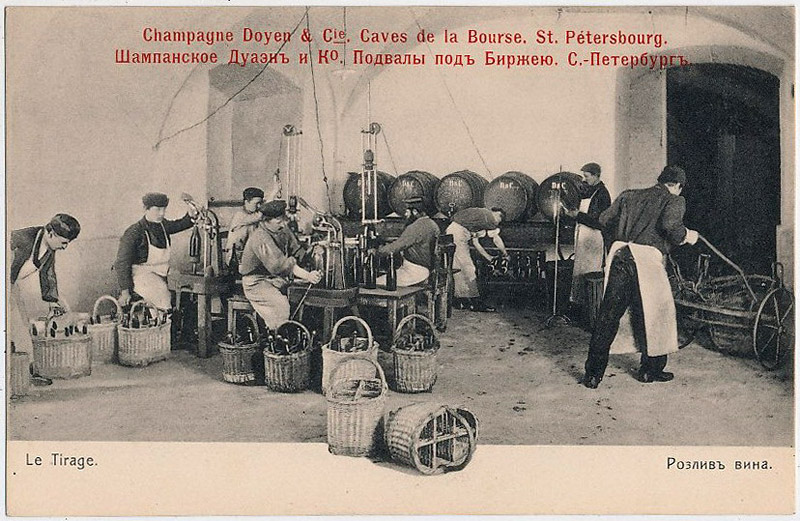

Подвалы под Санкт-Петербургской биржей. Розлив вина. Открытка 1904-1908 г. (Источник pastvu.com)

По состоянию на 1913 год, указанная в начале нашей публикации страховая сумма 1 060 479 797 руб. распределилась среди компаний следующих типов: отечественных акционерных, отечественных взаимных, иностранных и государственных. Наибольшая доля в размере 736 млн руб. приходилась на 8 отечественных компаний акционерного страхования. Среди них, в свою очередь, было два лидера: общество «Россия» с 280,7 млн руб. страховой суммы и общество «Жизнь» со 145,1 млн руб. Значительные суммы были также у Первого Российского общества (70,8 млн), Петроградского (Санкт-Петербургского) общества страхований (64,5 млн) и «Саламандры» (60 млн). Наименьший размер застрахованных капиталов среди отечественных акционерных страховщиков приходился на общество «Заботливость» (24,2 млн) с правлением в Варшаве. Говоря о компаниях взаимного страхования жизни, то таковых в России на конец 1913 года действовало по-прежнему два. Первое Взаимное общество, изначально учреждённое в Харькове, а на момент описываемых событий располагавшееся в Киеве, имело застрахованных капиталов на 6,9 млн руб. По Латышскому взаимному обществу есть лишь предварительные данные, мало влияющие на общую картину: 450–480 тыс. руб. застрахованных капиталов.

На три иностранные компании страхования жизни приходилось без малого 253 млн руб. застрахованных капиталов. Перечислим их поимённо. Лидером в этой группе было американское общество «Нью-Йорк» с 162,3 млн руб. Следом, со значительным отрывом, шло французское общество «Урбэн» с 56,6 млн руб. страховой суммы. Наконец, третье место занимало ещё одно американское общество «Эквитебль» с 32,2 млн руб. «Эквитебль» начал действовать очень успешно на российском рынке, первый полис был выдан в 1890 году. Однако, очевидно в связи с событиями Первой русской революции 1905–1907 гг., компания резко сократила своё присутствие на рынке, так что небольшие обороты в России были скорее сознательным выбором собственников. Последний тип компаний страхования жизни в дореволюционной России был представлен государственными сберегательными кассами. На их долю приходились значительные 73,3 млн руб.